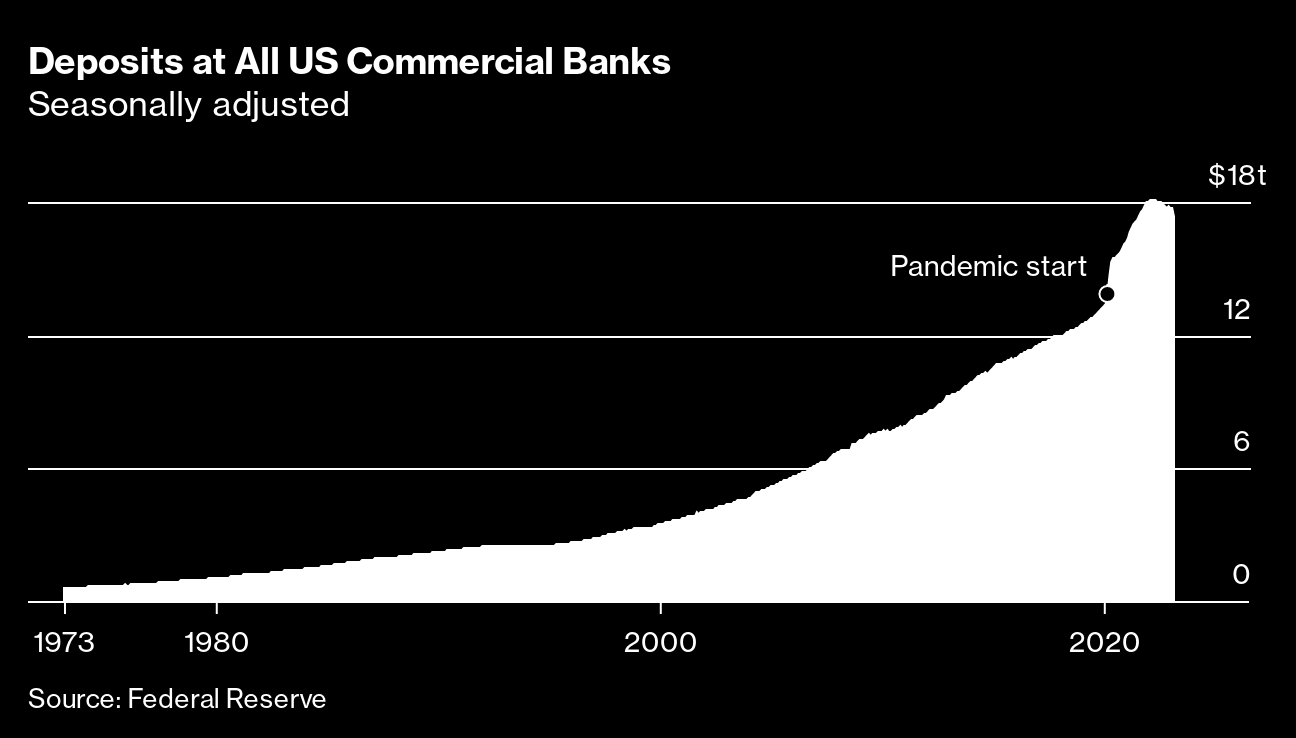

Οι καταθέσεις μειώθηκαν κατά 76,2 δισεκατομμύρια δολάρια την εβδομάδα έως τις 12 Απριλίου, σύμφωνα με εποχικά προσαρμοσμένα στοιχεία της Federal Reserve που δημοσιοποιήθηκαν την Παρασκευή 21 Απριλίου 2023, σύμφωνα με δημοσίευμα του Bloomberg.

Η πτώση ήταν κυρίως σε μεγάλα και ξένα ιδρύματα, αλλά αφορούσε και μικρές τράπεζες.

Εν τω μεταξύ, ο δανεισμός των εμπορικών τραπεζών αυξήθηκε κατά 13,8 δισεκατομμύρια δολάρια την περασμένη εβδομάδα σε εποχικά προσαρμοσμένη βάση.

Σε μη προσαρμοσμένη βάση, τα δάνεια και οι μισθώσεις μειώθηκαν κατά 9,3 δισεκατομμύρια δολάρια.

Τα δεδομένα προσφέρουν μια μικτή εικόνα.

Οι καταθέσεις συνέχισαν την πτώση τους μετά το άλμα την προηγούμενη εβδομάδα.

Είχαν πέσει απότομα τον περασμένο μήνα αμέσως μετά τις αποτυχίες της Silicon Valley Bank και άλλων, και τώρα βρίσκονται στο χαμηλότερο επίπεδο από τον Ιούλιο του 2021.

Ωστόσο, ο δανεισμός αυξήθηκε για δεύτερη συνεχόμενη εβδομάδα, με επικεφαλής τα στεγαστικά και καταναλωτικά δάνεια, υποδεικνύοντας ότι οι πιστωτικές συνθήκες σταθεροποιούνται.

Η έκθεση της Fed, γνωστή ως H.8, παρέχει έναν εκτιμώμενο εβδομαδιαίο συνολικό ισολογισμό για όλες τις εμπορικές τράπεζες στις ΗΠΑ.

Οι οικονομολόγοι την παρακολουθούν στενά για να αξιολογήσουν τις πιστωτιικές συνθήκες μετά την κατάρρευση αρκετών δανειστών τον περασμένο μήνα.

Νομισματική συσφιξη

«Η πορεία των καταθέσεων του περασμένου μήνα σε μικρότερες τράπεζες φαίνεται ολοένα και πιο συγκρατημένη, αλλά η διαρροή καταθέσεων προς τις μεγάλες τράπεζες παραμένει στην πορεία της από την αρχή του έτους.

Τα τελευταία στοιχεία του τραπεζικού συστήματος της Federal Reserve δείχνουν ότι το τρέχον τραπεζικό περιβάλλον είναι ως επί το πλείστον σωρευτική συνέπεια της νομισματικής σύσφιξης και όχι των πρόσφατων τραπεζικών καταρρεύσεων», σύμφωνα με τον οικονομολόγο Stuart Paul.

Ο δανεισμός είναι το κλειδί για την ανάπτυξη και τις δαπάνες των επιχειρήσεων, και οι αυστηρότερες συνθήκες δανεισμού θεωρούνται αντίθετος άνεμος για ανάπτυξη της οικονομίας τους επόμενους μήνες.

Ωστόσο, μπορεί να βοηθήσει στη μείωση του πληθωρισμού πιο γρήγορα από ό,τι αναμενόταν προηγουμένως, σύμφωνα με την τελευταία δημοσκόπηση του Bloomberg.

Τα στοιχεία ακολουθούν τις ανακοινώσεις των κερδών αυτή την εβδομάδα από διάφορες περιφερειακές τράπεζες, οι οποίες δήλωσαν ότι αναμένουν να κερδίσουν λιγότερα από τα δανειακά τους χαρτοφυλάκια φέτος.

Η KeyCorp και η Fifth Third Bancorp ήταν μεταξύ εκείνων που μείωσαν τις προοπτικές τους για τα καθαρά έσοδα από τόκους, ενώ οι προοπτικές της Zions Bancorp ήταν χαμηλότερες από τις αναμενόμενες.

Παρόλα αυτά, εταιρείες όπως η Fifth Third και η Truist Financial Corp. ανέδειξαν ότι ο πιο αξιοπιστος δείκτης του τριμήνου – τα επίπεδα καταθέσεων – παρέμεινε σε μεγάλο βαθμό σταθερό τη στιγμή που οι μαζικές αναλήψεις πελατών συνέβαλαν στην κατάρρευση τριών από τους ανταγωνιστές τους.

Αυξήσεις επιτοκίων

Αξιωματούχοι της Fed σχολίασαν ότι οι αυστηρότεροι όροι πίστωσης θα βοηθήσουν να κάνουν τη δουλειά τους, κάτι που θα μπορούσε να μειώσει τον επείγοντα χαρακτήρα ή πιθανώς την ανάγκη για περαιτέρω αυξήσεις των επιτοκίων.

Ωστόσο, οι υπεύθυνοι χάραξης πολιτικής αναμένεται να αυξήσουν τα επιτόκια κατά ένα τέταρτο (0,25%) στη συνάντησή τους τον επόμενο μήνα, καθώς ο πληθωρισμός παραμένει πολύ υψηλός και δή ο δομικός.

Οι 25 μεγαλύτερες εγχώριες τράπεζες αντιπροσωπεύουν σχεδόν τα τρία πέμπτα του δανεισμού, αν και σε ορισμένους βασικούς τομείς —συμπεριλαμβανομένων των εμπορικών ακινήτων— οι μικρότερες τράπεζες είναι οι σημαντικότεροι πάροχοι πιστώσεων.

Σε όλες τις τράπεζες, το συνολικό ενεργητικό μειώθηκε κατά περίπου 86 δισεκατομμύρια δολάρια, με επικεφαλής τις μεγάλες τράπεζες.

Είναι σημαντικό να σημειωθεί ότι η έκθεση H.8 εστιάζει στις εμπορικές τράπεζες.

Όταν τα περιουσιακά στοιχεία εκχωρούνται σε μη τραπεζικά ιδρύματα —όπως στην περίπτωση των περιουσιακών στοιχείων που διατηρήθηκαν σε διαχείριση μετά την πτώχευση της Signature Bank— μπορεί να αλλοιωθεί η εικόνα.

Αλλωστε, έχει διαξαχθεί εκτετεμένος διάλογος για τον επενδυτικό κίνδυνο που αναναλαμβάνουν μη τραπεζικά ιδρύματα και το εάν το δημόσιο θα πρέπει να προχωρεί σε διαδικασία διάσωσης εφόσον αοτετελούν συστημικό κίνδυνο.

Η έκθεση βασίζεται κυρίως σε δεδομένα που αναφέρονται εβδομαδιαίως από ένα δείγμα περίπου 875 εγχώριων τραπεζών και ιδρυμάτων που σχετίζονται με το εξωτερικό.